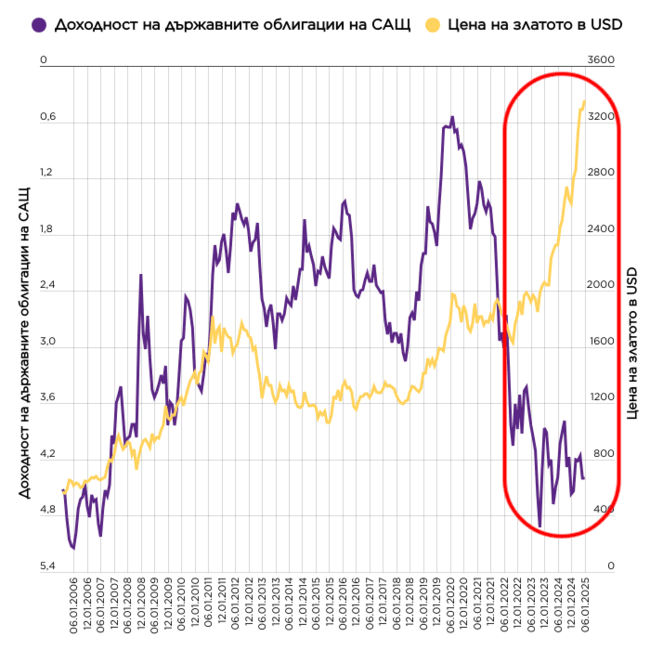

В продължение на четирийсет години професионалните управляващи капитали можеха да приемат за неписан закон разликата между реалната десетгодишна доходност в САЩ и цената на златото: когато доходностите растяха, цената на златото спадаше – и обратно. Този закон изглежда беше изхвърлен през прозореца през 2021 г.

Оттогава цената на златото записа 46 нови исторически върха – повече има само 1979 г. – докато доходностите се повишаваха. През последните четири години наблюдаваме как жълтият метал достига нови върхове спрямо облигациите.

При нормални пазарни условия цената на златото и доходността на облигациите са обратно корелирани. Когато доходностите се покачват, инвеститорите купуват държавни облигации – особено американски държавни ценни книжа – считани за много сигурни. Това става за сметка на златото и цената му пада.

Обратното: когато доходностите спадат, цената на златото се повишава, защото алтернативните разходи за държане на злато са по-малки. Тези „правила“ вече не важат.

Това разделяне не е аномалия, а смяна на режима: облигациите – някога гръбнакът на портфейла „60/40“ – не издържаха теста за устойчивост през инфлационния период, започнал през 2021 г. Златото, актив без доход, би трябвало да отбележи силни спадове заради нарасналите алтернативни разходи при високодоходни облигации. Вместо това то се оказа единственият ликвиден актив, който продължи да достига нови върхове. Казано иначе, традиционният компас не само сочеше грешно, а направо се разпиля.

Основните сили зад разкачването

Централните банки изкупиха над 1 000 тона злато само през 2024 г., като постоянно увеличават дела на златото в глобалните резерви. От 2022 г. насам търсенето на злато от централните банки представлява около 25 % от световното търсене.

Продажбите на държавни облигации на вторичния пазар растат, цените им падат, а лихвените проценти се покачват.

Тенденцията е най-видима при държавните ценни книжа, държани от Народната банка на Китай. От 2018 г. насам китайската централна банка постоянно намалява държаните американски облигации, докато е сред най-големите купувачи на злато през последните три години.

Тази пряка намеса на паричните власти едновременно на пазарите на злато и на трежърита създава настоящото изкривяване. Постоянното търсене от централните банки осигурява ценово дъно за златото. Междувременно излишъкът от трежърита натиска цените им надолу и вдига доходностите.

Участниците на пазара реагират с FOMO – страх да не пропуснат бързите печалби – и засилват още повече поскъпването на жълтия метал.

В основата на всичко това стои страхът – страхът от значителни загуби при държането на американски активи, особено на фона на икономическите и политическите решения на президента Доналд Тръмп, които водят до сериозна пазарна волатилност.

Портфейлни уроци за епохата „след корелацията“

Дългосрочните държавни облигации вече не гарантират защита при спад на борсата. Според доклад на Incrementum AG, водеща компания за изследване на благородните метали, във всяка „меча“ борса от 1929 г. насам златото е надминало S&P 500 средно с над 40 процентни пункта.

Същият доклад сочи, че традиционните модели за оценка на инвестиционното злато вече не са валидни. Оттук нататък цената на златото зависи главно от физическите потоци и управлението на резервите, а не от алтернативните разходи за държане на други активи.

Изводът е ясен: от 2021 г. златото се откъсна от старата си връзка с реалните доходности в САЩ. Инвеститорите, които още чакат лихвите да паднат, преди да увеличат позицията си в злато, рискуват да се водят по счупен барометър.

Това се случи Dnes, за важното през деня ни последвайте и в Google News Showcase.

Германски доставчик: Китай е отменил забраната за износ на чипове на Nexperia

Германски доставчик: Китай е отменил забраната за износ на чипове на Nexperia  Monte Paschi изненада анализаторите с по-голяма от очакваното печалба

Monte Paschi изненада анализаторите с по-голяма от очакваното печалба  ЕС обмисля пауза за части от AI законодателството си заради натиск от Big Tech

ЕС обмисля пауза за части от AI законодателството си заради натиск от Big Tech  Съществува ли съвършен инвестиционен портфейл в днешната несигурна среда?

Съществува ли съвършен инвестиционен портфейл в днешната несигурна среда?  Olympus съкращава 2000 служители в рамките на глобално преструктуриране

Olympus съкращава 2000 служители в рамките на глобално преструктуриране  Недостигът на чипове и слабото търсене в Китай накараха Honda да понижи целта за печалбата

Недостигът на чипове и слабото търсене в Китай накараха Honda да понижи целта за печалбата

Воден Ад в Рая: Крит е парализиран от наводнения

Воден Ад в Рая: Крит е парализиран от наводнения  Терзиев: Цинизъм е Детската болница да се използва за политически цели

Терзиев: Цинизъм е Детската болница да се използва за политически цели  Пеевски ще подкрепи бюджета на България в евро

Пеевски ще подкрепи бюджета на България в евро  При гастрит избягвайте някои храни и подправки

При гастрит избягвайте някои храни и подправки  Орбан ще се срещне с Тръмп за изключване от американските санкции

Орбан ще се срещне с Тръмп за изключване от американските санкции  Още 8 отсечки на АМ "Тракия" засичат средната скорост на шофьорите

Още 8 отсечки на АМ "Тракия" засичат средната скорост на шофьорите

Ливърпул се радва: Исак подновява тренировки

Ливърпул се радва: Исак подновява тренировки  От Бахрейн с трета поредна оферта към Карлос Насар

От Бахрейн с трета поредна оферта към Карлос Насар  Хитър ход: Левски ще заимства от хита в Шампионска лига

Хитър ход: Левски ще заимства от хита в Шампионска лига  Колос иска да отмъкне Годой от ЦСКА

Колос иска да отмъкне Годой от ЦСКА  Готви ли Левски тотална разпродажба за милиони? Руснаци искат асове на "сините"

Готви ли Левски тотална разпродажба за милиони? Руснаци искат асове на "сините"  Веласкес посочи силата на ЦСКА и похвали атомното дуо на "червените"

Веласкес посочи силата на ЦСКА и похвали атомното дуо на "червените"

Напитка със супер съставки за детокс

Напитка със супер съставки за детокс  Венера преминава в Скорпион на 7 ноември – ние ставаме най-важни

Венера преминава в Скорпион на 7 ноември – ние ставаме най-важни  3 зодии, които ще жънат успехи през ноември

3 зодии, които ще жънат успехи през ноември  Пало санто – срещу негативна енергия и за уют в дома

Пало санто – срещу негативна енергия и за уют в дома  Сочен кекс със сини боровинки

Сочен кекс със сини боровинки  5 храни, които да избягвате при гастрит

5 храни, които да избягвате при гастрит

продава, Многостаен апартамент, 170 m2 София, Център, 661300 EUR

продава, Многостаен апартамент, 170 m2 София, Център, 661300 EUR  продава, Едностаен апартамент, 50 m2 София, Обеля 1, 125000 EUR

продава, Едностаен апартамент, 50 m2 София, Обеля 1, 125000 EUR  продава, Тристаен апартамент, 117 m2 София, Карпузица, 260000 EUR

продава, Тристаен апартамент, 117 m2 София, Карпузица, 260000 EUR  продава, Двустаен апартамент, 60 m2 София, Малинова Долина, 140000 EUR

продава, Двустаен апартамент, 60 m2 София, Малинова Долина, 140000 EUR  продава, Двустаен апартамент, 98 m2 София, Слатина, 266000 EUR

продава, Двустаен апартамент, 98 m2 София, Слатина, 266000 EUR  продава, Многостаен апартамент, 120 m2 София, Гоце Делчев, 395000 EUR

продава, Многостаен апартамент, 120 m2 София, Гоце Делчев, 395000 EUR

Издирват младо момиче, тръгнало към Витоша

Издирват младо момиче, тръгнало към Витоша  Зверска катастрофа затвори пътя Варна – Русе

Зверска катастрофа затвори пътя Варна – Русе  Стотици изгоряха с фалшив концерт на Миле Китич в Габрово

Стотици изгоряха с фалшив концерт на Миле Китич в Габрово  Нова ало измама: Замесени сте в престъпление с фалшиво пълномощно

Нова ало измама: Замесени сте в престъпление с фалшиво пълномощно  Всяко десето дете във Варна се ражда недоносено

Всяко десето дете във Варна се ражда недоносено  Ученици от ОУ „Н. Й Вапцаров“ са победителите в „Бързи и сръчни“

Ученици от ОУ „Н. Й Вапцаров“ са победителите в „Бързи и сръчни“

Как китовете могат да помогнат на хората да живеят 200 години

Как китовете могат да помогнат на хората да живеят 200 години  Китай се обърна към НАСА, за да предотврати космическа катастрофа

Китай се обърна към НАСА, за да предотврати космическа катастрофа  Най-силната магнитна буря за 2025 година ще настъпи днес, 7 ноември

Най-силната магнитна буря за 2025 година ще настъпи днес, 7 ноември  Японската орбитална мисия Akatsuki окончателно замлъкна

Японската орбитална мисия Akatsuki окончателно замлъкна  Нова боя за покриви отразява 97% от слънчевата светлина

Нова боя за покриви отразява 97% от слънчевата светлина  Опровергана е една от основните теории за строежа на Вселената

Опровергана е една от основните теории за строежа на Вселената